Mait Kraun | Tavid.ee

Ühendriikides langes rahapakkumine jaanuaris juba kolmandat kuud järjest. Rahapakkumise langus on küllaltki erakordne sündmus, mis viimati toimus 28 aastat tagasi. See on juhtumas pärast järsku rahamassi kasvu 2020. ja 2021. aastal, kirjutab Tavid.ee lehel Tavidi analüütik Mait Kraun.

Arvestades praegust võlal põhinevat rahasüsteemi, kus võlga on süsteemis alati rohkem kui raha, on rahapakkumise langus märkimisväärne. Selleks, et süsteem toimiks, on meil vaja aina suuremat võlgade mahtu ja seega ka rahapakkumise pidevat kasvu. See on ka põhjus, miks selline sündmus pigem harva toimub.

Rahapakkumine peegeldab suuresti majandusaktiivsust – buumi ajal laenatakse rohkem, mis kiirendab ka raha hulga kasvu majanduses, sest laene võetakse rohkem. Kuigi see indikaator ei ole parim tuleviku ennustaja, võib praegune küllaltki ekstreemne langus viidata majanduslanguse tulekule. Üldiselt on rahapakkumise kasv enne majanduslangust aeglustunud.

Raha hulga langus USA majanduses ei ole suur üllatus, arvestades seda, et Föderaalreserv on tõstmas intressimäärasid kiireimas tempos alates 1980ndatest. See on laenude väljaandmist tugevalt aeglustanud ning lühiajalised intressid pikaajalistest kõrgemale viinud.

Kuna keskpank on juba aastaid varamulle tekitanud, tekitab rahapakkumise langus probleeme eelkõige nendele, kes odavast ja lihtsasti kättesaadavast rahast sõltuvusse on sattunud. Samuti võib see tähendada, et inflatsioon hakkab järsult aeglustuma või ootab USA majandust ees isegi deflatsioon.

Esimene langus alates 1994. aastast

Alates 2021. aasta aprillist on rahapakkumise kasv kiiresti aeglustunud ning alates novembrist on raha hulk USAs langenud, mis viimati juhtus 1994. aasta novembris. Toona langes raha hulk kokku 15 kuud järjest, hakates uuesti tõusma 1996. aastal.

M1 raha hõlmab endas pangatähti, münte ja hoiuseid, mida on võimalik kohe sularahaks vahetada. M2 hõlmab endas M1 raha ja lisaks sellele ka kuni kaheaastase lepingulise tähtajaga hoiuseid ja kuni kolmekuulise etteteatamistähtajaga hoiuseid.

Selle aasta jaanuaris langes raha hulk veidi enam kui 5 protsenti. Nõnda suur langus on varasemalt kestnud vaid mõned kuud, viimati 1989. ja 1995. aastal. Vähemalt 60 aastat pole rahapakkumine ühelgi kuul langenud enam kui 5,6 protsenti.

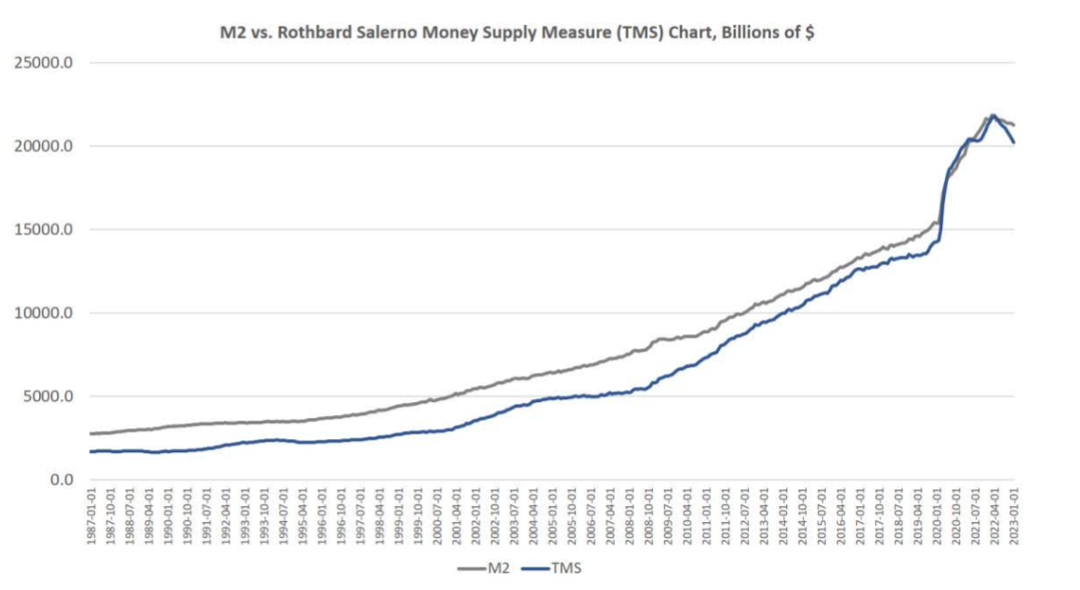

Üleval pool oleval graafikul on kujutatud Rothbard-Salerno rahapakkumise mõõtühikut. Selle on välja arendanud Murray Rothbard ja Joseph Salerno ning selle eesmärk on M2 raha hulga kõikumist paremini mõõta. Misese Instituut uuendab seda mõõdikut regulaarselt. Kui vaadata Föderaalreservi ametlikku M2 näitajad, vähenes see jaanuaris 1,7 protsenti ning detsembris 1,1 protsenti. Fedi andmed ulatuvad 1960. aastasse ning varem pole rahapakkumine ühelgi kuul (aastatagusega võrreldes) keskpanga andmetel langenud.

Raha hulk on eriti kiiresti kasvanud alates 2020. aastast

Alates 2009. aastast on Rothbard-Salerno rahapakkumine suurenenud 203 protsenti. Praegu ulatub see 20,2 triljoni dollarini ning 5,9 triljonit sellest on loodud alates 2020. aasta jaanuarist.

See tähendab, et 5protsendiline langus on viimastel aastatel loodud raha hulka arvestades tagasihoidlik. USA majandus seisab silmitsi viimaste aastate rahapoliitilise pohmakaga ja see on põhjus, miks pärast üheksa kuud kestnud rahapakkumise kasvu aeglustumist ei ole tööturu või tarbimise märgatavat nõrgenemist näha, kirjutab majandusekspert Ryan McMaken Misese Instituudi portaalis.

Samas näeme me McMakeni sõnul kinnisvarahindade langust, krediitkaartide võla kasvu, uute töökohtade loomise vähenemist ja seda, et inimestel on aina rohkem raskusi tarbimislaenude tagasimaksmisega. Ka tööstuse väljavaade on kehvemaks muutunud.

Intressikõvera pöördumine

Rahapakkumise kasv on osalt seotud ka intressikõvera pöördumisega, mida peetakse parimaks majanduslanguse ennustajaks. Intressikõver näitab, kui suur on erineva pikkusega riigivõlakirjade tootluse vahe. Kui lühiajaliste võlakirjade intressid tõusevad pikaajalistest kõrgemale, siis seda nimetatakse intressikõvera pöördumiseks. Selle kohta saad pikemalt lugeda siit.

Intressikõvera pöördumise protsessiga on reeglina kaasnenud ka rahapakkumise kasvu aeglustumine – nägime seda 1999-2000, 2004-2006, 2018-2019 ja 2022. aasta alguses. See ei ole üllatus, sest rahapakkumise kasv on intressikõvera kujuga tugevalt seotud. Oma raamatus „Understanding Money Mechanics“ kirjutab Bob Murphy, et rahapakkumise kasvu aeglustumine peegeldab tihtipeale lühiajaliste intresside tõusu, mis muudab ka intressikõvera kuju.

Lühiajaliste intresside tõus on suuresti tingitud sellest, et Föderaalreserv on agressiivselt intresse tõstmas. Alates 2022. aasta jaanuarist on keskpank baasintressi kergitanud 0,25protsendilt 4,75protsendini. Lisaks sellele on rahatrükk (võlakirjade ostmine vastloodud rahaga) ära lõpetatud ning pigem on keskpank võlakirju müünud (ehk raha majandusest välja tõmmanud).

Loe sarnastel teemadel lisaks siit: Tavid.ee